Hoy en día

la educación financiera, ha cobrado una importancia, que no solo es

competencia del grupo de empresarios que se encargan de construir grandes

patrimonios o de los dueños de riquezas que desean invertir. El conocimiento

financiero aporta herramientas básicas que deberían ser impartidas desde

los niveles más básicos de la educación. Su aplicación debería ser una rutina

de dominio público, para sacar provecho a los ahorros familiares o bien juntar

esfuerzos en pareja, grupos de amigos o compañeros de trabajo, para conseguir

la mejor rentabilidad.

Y

precisamente en la palabra ahorros, radica la motivación por aprender y

uno de los tantos obstáculos que coloca la banca, es la terminología que emplea

y que inmediatamente tiene un efecto de rechazo por parte de los posibles

clientes.

Una técnica

financiera utilizada tradicionalmente tiene que ver con el término indexación,

la aplicación de este tipo de herramientas, arroja por lo general cuando es

analizada en cada caso: consecuencias favorables al ahorrista y al inversor,

beneficiando al sector económico de un país. La indexación de un

determinado instrumento permite aumentar el valor en el tiempo de una inversión

a largo plazo, minimizando la posibilidad de descapitalización del dinero; de

esta manera, se expone al usuario una relación clara de riesgo – beneficio, en

donde se potencia el conocimiento de una educación financiera en

general, a fin de impulsar conscientemente sus responsabilidades y eventual

participación.

¿Qué es la indexación?

La indexación de productos financieros manifiesta la idea de promover contratos de largo plazo sujeto a la posibilidad de proteger los activos de un determinado riesgo de depreciación, determinado usualmente por la inflación o el salario mínimo.

Ahora bien, la política de indexación puede generar un espiral de incrementos que, más allá de la garantía de quien asume las perdidas, se convierta en un alto costo que se evidencia en algunos países como Colombia en un “derecho adquirido en los contratos”.

Muchos creen que la indexación, es una suma simple y algebraica de las tasas de interés efectiva, pero en realidad no es así. El fenómeno indexación representa un incremento acumulativo sobre un porcentaje estipulado, que representa la esencia el interés compuesto y a su vez genera un peligro si se aplica continuamente por largos períodos de tiempo con tasas medianas y altas.

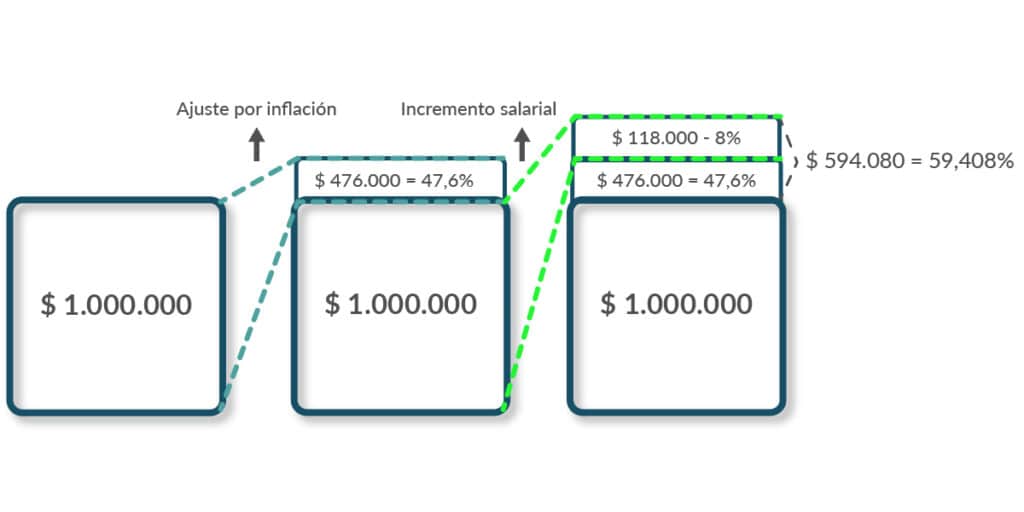

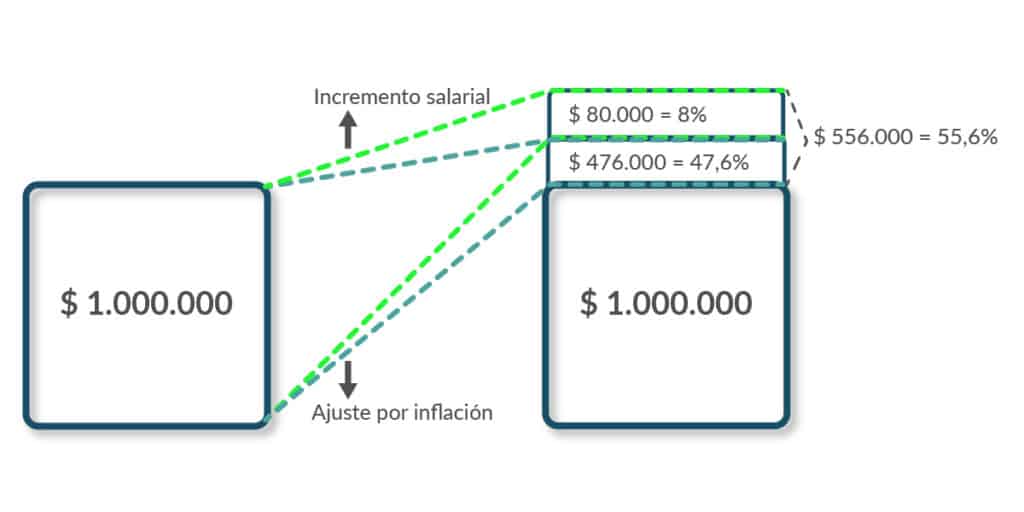

Veamos un ejemplo:

Supongamos

que un empleado gana 1 millón de pesos en un país hipotético que tiene una alta

inflación y le ofrecen un incremento salarial de 8 % indexado a la inflación

del país. En este sentido, si el país cierra el año con una inflación del 47,6 %,

¿cuánto debería ser el incremento salarial de esta persona?

1.- Si lo vemos

como un elemento no acumulativo, el 8 % no se aplicaría al salario ajustado por

inflación, sino que se aplicaría al salario original. Pero este supuesto ajuste

sería injusto, ya que no hay un proceso de reconocimiento real del ajuste por

inflación.

Veámoslo a través del siguiente gráfico:

Ahora bien, esta visión no es precisamente una indexación, ya que asume la inflación no como un porcentaje de deterioro del poder adquisitivo en el tiempo, sino como un simple incremento que debe realizarse en un período de cierre, y luego el 8 % prometido se aplicaría con base al salario original, pero no sobre el salario ajustado por inflación.

2.- La situación cambia cuando se reconoce inicialmente el deterioro del salario por parte de la inflación, e inmediatamente después se aplica el ajuste del 8 % sobre el nuevo salario reconocido. En este sentido, el ajuste sería justo, ya que reconocería el ajuste real por inflación (tasa indexada), pero generará, por otro lado, un impacto mayor en la espiral de ajuste de precios.

Veámoslo a través del siguiente gráfico:

De esta manera, el incremento sobre el salario original no es del 55,6 % el cual provenía de la suma algebraica de 8% + 47,6% = 55,6%, sino que en realidad es del 59,408%, el cual proviene de la fórmula de indexación ix = (1 + 47,6%). (1 + 8%) – 1 = 59,408%.

De esta manera, podemos observar que la indexación, es una técnica financiera que promueve el ahorro a largo plazo, por lo que se hace un mecanismo adecuado para las transacciones financieras de las políticas habitacionales y los créditos de vivienda, que generalmente tienen un carácter a largo plazo. Este tipo de activos financieros brindan una seguridad a los perfiles adversos al riesgo que buscan un refugio para su capital en el largo plazo, la indexación se vuelve importante en el control del denominado fenómeno del ‘cortoplacismo’ en tiempos de altos niveles de inflación.

Es importante dejar claro que, la teoría financiera establece como un error matemático la suma aritmética de dos tasas efectivas, ya que asume la inexistencia de capitalización en interés compuesto; sin embargo, esta situación puede realizarse cuando al momento de la liquidación de los intereses estos no se capitalicen al capital inicial, es decir, que los intereses se calculan siempre sobre un mismo capital. Así pues, aunque sus características son semejantes a la indexación, en este caso no existe este mecanismo, dado que el cálculo de los intereses será siempre sobre el mismo capital. Ahora bien, cuando existe la indexación de un instrumento financiero, este aumenta su valor en el tiempo como una expresión del interés compuesto, por lo que el margen o Spread se calcula con base a la capitalización que la tasa BASE produce sobre el capital inicial.

Según lo anteriormente descrito, es importante indicar que, la generalidad de una norma a nivel institucional puede establecer una aplicación equivocada del uso de las matemáticas financieras en el ámbito real (e incluso confusión a nivel académico), que pueden a la vez llevar a interpretaciones erróneas, generando así nefastas consecuencias a nivel de las decisiones empresariales. Es un error indicar la aceptación de la suma aritmética de tasas de interés efectivas; sin embargo, algunas instituciones financieras lo asumen dado que no existe la capitalización de los intereses generados, por ende, el fenómeno de indexación no se presenta.

Finalmente, se recomienda que los mercados financieros generen espacios de discusión abierta donde se vislumbren esas situaciones pedagógicamente particulares en las que pueda incurrir, ya sea en el cobro de los intereses, la capitalización, la adición de puntos porcentuales, el cálculo de la tasa real entre otras. De hecho, queremos dejar claro en este escrito que el uso continuo de la indexación en el tiempo puede generar una presión mayor sobre la espiral de ajuste inflacionario, ya que la Base puede crecer rápidamente ante entornos de alta volatilidad.

¿Te gustaría conocer más sobre temas financieros que ayuden a optimizar los recursos económicos de las empresas a nivel nacional e internacional? Estudia Administración Financiera en CEIPA y recibe formación en simulación e innovación financiera, así podrás crear estrategias financieras desde un pensamiento innovador.

Autor: Antonio Boada – Docente CEIPA